Кбк доходы на год. Кбк налог на прибыль. КБК пени в Федеральный бюджет

Коды бюджетной классификации для уплаты налога на прибыль в 2018 году не изменились. К этим КБК добавились еще коды, которые используют для оплаты взносов фирм, получающих процент по рублевым облигациям российских компаний. При этом стоит учесть, что выпуск этих облигаций должен приходиться на период 01.01.2017-31.12.2021 года. При оплате налогов необходимо обращать внимание, на какой счет перечисляются денежные средства. Получателем налогов может быть как Федеральный бюджет, так и бюджет субъекта Российской Федерации.

Сроки оплаты взносов установлены законодательством. Их вносят каждый месяц или один раз в квартал. Исключения из этих правил указаны в Налоговом Кодексе РФ в ст. 286 п. 3. При несвоевременном перечислении налогов предусмотрены штрафные санкции. Их также оплачивают по отдельным КБК.

Для подсчета налога на прибыль изначально определяют базу. Она представляет собой прибыль, сумму которой нужно умножить на установленную налоговую ставку. Она составляет 20%. Это указано в НК РФ в ст. 284 п. 1. Из них 3% перечисляются в Федеральный бюджет, а 17% – в региональный.

Примечание. Для отдельных категорий налогоплательщиков эта ставка может быть снижена до 12,5%.

Также установлены отдельные ставки налога на прибыль с дивидендов:

- 0% в том случае, если на дату принятия решения о выплате доходов у российской компании находится больше чем половина уставного фонда на протяжении одного года непрерывно;

- 13% если дивиденды выплачивает российская компания;

- 15% в том случае, если дивиденды выплачивает иностранная компания.

Налог на прибыль – прямой налог. Его должны оплачивать как юридические лица резиденты, так и иностранные компании, которые работают на территории Российской Федерации, и получают доходы от своей деятельности. Также налог оплачивают индивидуальные предприниматели, работающие на общей системе налогообложения.

Налог на прибыль не платят:

- ИП, которые оплачивают взносы по особым налоговым режимам: ЕНВД, УСН и ЕСХН;

- лица, участвующие в инвестиционном проекте центра «Сколково»;

- владельцы игорного бизнеса.

КБК по налогу на прибыль в 2018 году для юридических лиц

Для оплаты каждого налога с разных видов доходов установлены определенные коды бюджетной классификации.

| Расшифровка | КБК |

| 182 1 01 01011 01 1000 110 | |

| В Федеральный бюджет для консолидированных групп налогоплательщиков | 182 1 01 01013 01 1000 110 |

| 182 1 01 01012 02 1000 110 | |

| В бюджеты субъектов РФ для консолидированных групп налогоплательщиков | 182 1 01 01014 02 1000 110 |

| 182 1 01 01030 01 1000 110 | |

| 182 1 01 01020 01 1000 110 | |

| Доходы в виде дивидендов от российских компаний | 182 1 01 01040 01 1000 110 |

| 182 1 01 01060 01 1000 110 | |

| Доходы иностранных компаний в виде дивидендов от российских компаний | 182 1 01 01050 01 1000 110 |

| Доходы с процентов по муниципальным и государственным ценным бумагам | 182 1 01 01070 01 1000 110 |

| Доходы по облигациям российских компаний | 182 1 01 01090 01 1000 110 |

| Доходы по облигациям иностранных компаний | 182 1 01 01080 01 1000 110 |

| Доходы от прибыли контролируемых иностранных компаний | 182 1 01 01080 01 1000 110 |

КБК налога на прибыль 2018 года с доходов, полученных в виде процентов по облигациям российских компаний

Юридические лица должны оплачивать налоги с доходов, которые получены в виде процентов по рублевым облигациям российских компаний. Эти ценные бумаги должны быть выпущены с 01.01.2017 года по 31.12 2021 года. Взносы оплачивают по отдельным кодам бюджетной классификации.

КБК штрафов по налогу на прибыль 2018 года

При несвоевременной оплате или частному выполнению налоговых обязательств по взносам в Федеральный бюджет или бюджет субъекта РФ Налоговой инспекцией предусмотрены определенные штрафы. Их оплачивают по отдельным кодам бюджетной классификации.

| Штраф | КБК |

| В бюджеты субъектов Российской Федерации (кроме консолидированных групп налогоплательщиков) | 182 1 01 01012 02 3000 110 |

| В Федеральный бюджет (кроме консолидированных групп налогоплательщиков) | 182 1 01 01011 01 3000 110 |

| В бюджеты субъектов Российской Федерации (для консолидированных групп налогоплательщиков) | 182 1 01 01014 02 3000 110 |

| В Федеральный бюджет РФ для консолидированных групп налогоплательщиков | 182 1 01 01013 01 3000 110 |

| При выполнении соглашений о разделе продукции, которые были заключены до 21.10.2011 г. (до вступления в силу Закона №225-Ф3 от 30.12.1995 г.) | 182 1 01 01020 01 3000 110 |

| С доходов российских организаций в виде дивидендов от российских компаний | 182 1 01 01040 01 3000 110 |

| С доходов иностранных организаций в виде дивидендов от российских компаний | 182 1 01 01050 01 3000 110 |

| С доходов в виде дивидендов от иностранных компаний | 182 1 01 01060 01 3000 110 |

| С доходов иностранных организаций, которые не связаны с деятельностью на территории России через постоянное представительство | 182 1 01 01030 01 3000 110 |

| 182 1 01 01090 01 3000 110 | |

| Доходы в виде процентов по государственным и муниципальным ценным бумагам | 182 1 01 01070 01 3000 110 |

| От прибыли контролируемых иностранных компаний | 182 1 01 01080 01 3000 110 |

КБК пени по налогу на прибыль в 2018 году для юридических лиц

Пени, как и штрафы, начисляют за несвоевременную или частичную оплату обязательного взноса. В платежном поручении указывают определенный код бюджетной классификации.

| Пени | КБК |

| В Федеральный бюджет (кроме консолидированных групп налогоплательщиков) | 182 1 01 01011 01 2100 110 |

| В бюджеты субъектов РФ (кроме консолидированных групп налогоплательщиков) | 182 1 01 01012 02 2100 110 |

| В Федеральный бюджет (для консолидированных групп налогоплательщиков) | 182 1 01 01013 01 2100 110 |

| В бюджеты субъектов РФ (для консолидированных групп налогоплательщиков) | 182 1 01 01014 02 2100 110 |

| При выполнении соглашений о разделе продукции, которые были заключены до 21.10.2011 г. (до вступления в силу Закона №225-Ф3 от 30.12.1995 г.) |

182 1 01 01020 01 2100 110 |

| С доходов российских компаний в виде дивидендов от российских организаций | 182 1 01 01040 01 2100 110 |

| С доходов иностранных компаний в виде дивидендов от российских организаций | 182 1 01 01050 01 2100 110 |

| С доходов иностранных организаций, которые не связаны с деятельностью на территории России через постоянное представительство | 182 1 01 01030 01 2100 110 |

| Доходы в виде дивидендов от иностранных компаний | 182 1 01 01060 01 2100 110 |

| Доходы от процентов по государственным и муниципальным ценным бумагам | 182 1 01 01070 01 2100 110 |

| Доходы с процентов по облигациям российских компаний | 182 1 01 01090 01 2100 110 |

| Доходы с прибыли контролируемых иностранных компаний | 182 1 01 01080 01 2100 110 |

Налог на прибыль организации платят, если используют общую систему налогообложения. Перечисляют в бюджет его двумя частями, как правило, платя авансовые платежи раз в квартал либо ежемесячно, а по итогу году закрывая оставшуюся сумму и подавая декларацию в налоговую инспекцию.

Общее понятие налога на прибыль

Данный налог платят все юридические лица, работающие на территории Российской Федерации с прибыли своей организации, которая получена в результате доходов за минусом расходов. Если в данный период предприятие не получило прибыль, то и налог соответственно платить не с чего.

Доход организации формируется за счет реализации товара, на основании первичных документов, оформленных согласно Российского законодательства. Расходы же могут быть приняты к учету, когда документально подтверждены и обоснованы. Они делятся на:

- Прямые: ежемесячно распределяются на остатки незавершенного производства и стоимость изготовленной продукции (работ, услуг)

- Косвенные: в полном объеме учитываются в одном расчетном периоде

Оплачивается налог на прибыль двумя суммами в процентом соотношении:

Когда платить налог на прибыль в 2019г.

В зависимости от величины дохода предприятия, оно должно платить авансовые платежи по прибыли. Поэтому, чтобы определиться с оплатами на 2019г., необходимо проанализировать доход а предыдущий год. Если выручка менее 60 миллионов рублей, то авансовые платежи необходимо платить раз в квартал.

Важно! Если же выручка более 60млн, то есть два пути: 1.Или квартальные и ежемесячные платежи; 2.или только ежемесячные исходя из фактической прибыли

Сроки по оплате на 2019г.:

КБК по прибыли на 2019г.

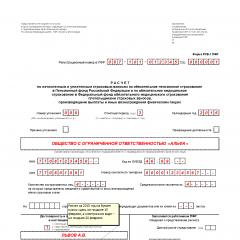

Для того, чтобы правильно заплатить налог на прибыль организации, необходимо верно составить платежное поручение. Оно состоит из различных строк и граф.

1.Сначала указываем статус плательщика, для юридических лиц это 01, предпринимателями используется 09

2.Затем данные организации, ее полное наименование, ИНН, КПП

3.Следующим пунктом идут банковские реквизиты, по которым мы перечисляем денежные средства в виде налога на прибыль, а также счет с которого перечисляем, то есть наш расчетный счет

4.ИНН,КПП того, кому платим, в данном случае федеральный и региональный бюджет

6.в 104 поле указываем КБК налога, в поле 107 налоговый период, если это квартал то будет КВ.02.2019

Важно! КБК по налогу на прибыль это не просто набор цифр, а специальная комбинация из 20 чисел, представляющих собой шифровку данных .

У каждой цифры имеется свое значение:

- 1-3 цифры – распорядитель бюджетными средствами (в нашем случае это ФНС – 182);

- 4-6 – что вы платите (например, 101 – налог на прибыль);

- 7-11 – классификатор платежа (меняются в зависимости от бюджета поступления и вида прибыли, с которой платится налог);

- 12-13 – вид бюджета (01- федеральный, 02 – региональный);

- 14-17 – вид платежа (налог, пени, штраф);

- 18-20 – вид дохода, при уплате налога на прибыль во всех случаях будет 110.

7.в назначении платежа напишем: налог на прибыль организации в размере 3% за 2 квартал 2019г.

Ошибки при уплате налога, как их избежать

В случае, если налог на прибыль был перечислен на неверное КБК, то по налогу возникнет недоимка, которую обнаружит налоговая инспекция и выставит вам требование с пеней по просрочке. Данное уведомление обычно приходит в личный кабинет налогоплательщика, а также отображается в 1С бухгалтерии, если настроена связь с ИФНС. В нем устанавливается срок, в который необходимо погасить пеню. Ваши действия:

1.Первым делом необходимо поехать в инспекцию и написать заявление по поводу неверно указанного КБК и указать верное, куда необходимо зачислить данный налог

2.Затем уплатить пеню, внимательно опять таки указав КБК

3.В случае, если по пене возникнет просрочка, налоговая вправе выставить следующее требование, только уже банку, на блокировку счета. Блокировка происходит двумя путями:

- Блокируется полностью счет, но это, как правило, бывает когда организация должна по основному налогу

- Либо на определенную сумму долга, то есть пени, тогда в пределах остальных средств можно работать

4.Банк обязан списать с вас пени и как они дойдут до ИФНС блокировка будет снята

Чтобы не допускать подобных оплошностей и лишней беготни, заранее проанализируйте когда и по какому КБК необходимо перечислять налог. Проштудируйте изменения в законодательстве, дабы избежать никому ненужных ошибок.

Штрафные санкции по просрочке по налогу на прибыль

Как правило, если фирма просрочила авансовые платежи не уплатив их в указанный Законом срок, штраф за то не начисляется, рассчитывается только пеня за каждый день просрочки в соответствии с формулой расчета.

За несвоевременную сдачу декларации по прибыли, сумма штрафа составит 5% от налога, который не уплачен в срок. Штраф уплачивается за каждый месяц просрочки, независимо полный он или нет. Размер штрафа составит до 30% от неуплаченного налога, но не менее 1000 рублей.

А также к ответственности может быть привлечен директор и бухгалтер, штраф на них составит т 300-500 рублей, но и от должности могут отстранить.

В случае просрочки по уплате пени, налоговая блокирует счет организации до поступления данного платежа.

С КБК, или кодом бюджетной классификации, знакомо каждое предприятие. Организации, начисляющие и уплачивающие налоги, отправляют деньги именно по таким кодам. Все бюджетные организации имеют свой код, по которому оператор направляет денежные средства.

Одна ошибка, допущенная в реквизитах, может привести в «зависанию» суммы. Соответственно, деньги не попадут вовремя, куда нужно. Это может привести к штрафным санкциям и пеням от налоговой. И тогда уже вашей организации придётся узнавать КБК по пени по налогу на прибыль в бюджет субъекта РФ.

Если случилось так, что в вашей фирме произошла просрочка очередного платежа, то нужно быть готовым к тому, что придется заплатить штраф и пеню. Начисление пени стоит сделать самостоятельно в зависимости от дней просрочки.

Сами платежи производятся по различным кодам. Куда не были доплачены денежные средства, тот КБК по пени указывается:

КБК по штрафам:

Законодательно НИ указаны сроки оплаты налогов. Все организации, которые занимаются предпринимательством, обязаны уплачивать в государственную казну денежные суммы. Эти суммы исчисляют компании на основании своей прибыли.

После того как был произведен расчет и начислен налог, нужно произвести оплату. Для этого существует свой КБК налог на прибыль.

КБК налог на прибыль

Организации в ходе своей деятельности получают прибыль, на которую обязаны платить налог государству. В зависимости от субъекта, организации оплачивают стандартный налог 20%.

- 2% — отправляется в федеральную казну.

- 18% — идёт в региональный бюджет.

Налог на прибыль платят организации, которые работают на ОСНО. Компании, использующие другие виды налоговых систем: УСН, ЕНВД — отплачивают единый налог.

Если ваша организация работает на общей системе налогообложение, то платит налог с полученной прибыли. Соответственно, в платёжном документе указывается код КБК:

Эти реквизиты вносят все плательщики налогов, кроме групп налогоплательщиков, состоящих в товарищеском союзе, и иностранных компаний.

Стандартная налоговая ставка составляет 20%. Минимальная ставка, которую могут установить местные власти, составляет 13,5%. Процент, уходящий в федеральный бюджет, неизменен в любом случае.

По истечении отчетного периода следует заполнить декларацию и осуществлять налоговые платежи. В платежных документах указываются коды КБК. На основании этих данных и отправляются деньги.

КБК пени в Федеральный бюджет

Если компания по каким-то причинам просрочила платеж, происходит начисление пени и штрафов. Существует КБК на пени по налогу на прибыль в федеральный бюджет, который представляет из себя 20-значный набор цифр. Итак, если вам нужно отправить деньги в федеральный бюджет по пени:

- 182 1 01 01011 01 2100 110 – КБК.

При отправлении в региональный фонд КБК пени:

- 182 1 01 01012 02 2100 110.

При заполнении платежных документов обязательно внимательно проверяйте, куда направляются деньги.

Каждый код КБК — это определенная организация. При малейших ошибках деньги попадут не по адресу. Несвоевременная оплата может привести к новым штрафам и пени.

Налог на прибыль и КБК

Все компании, занимающиеся определенным видом деятельности, получают прибыль и обязаны платить государству налог с этой прибыли. Вся финансовая деятельность предприятий непосредственно привязана к налогу на прибыль.

Для всех бухгалтерских операций и заполнения платежных документов есть свои КБК.

Разберем КБК пени по налогу на прибыль.

182 1 01 01011 01 2100 110 – КБК пени по налогу в казну федеральную.

182 – Код государственного органа.

1 – код дохода.

01 – налоговый код.

01011 – статья дохода.

01 – уровень бюджета (федеральный или региональный).

2100 – причина платежа (пени, налог, штраф).

110 – классификация прибыли (дохода). Налоговый, неналоговый, собственник.

Правильность и аккуратность при внесении реквизитов поможет избежать предприятию лишних расходов. Своевременная оплата налогов не повлечет за собой штрафные секции со стороны НИ.

Какие КБК установлены для юридических лиц в целях уплаты налога на прибыль в 2018 году? Какие новые КБК введены с 2018 года? Какие КБК применять в целях уплаты пеней и штрафов? Представляем вам удобную таблицу с актуальными КБК на 2018 год.

Уплата налога на прибыль в 2018 году: ставки

Общая ставка налога на прибыль составляет 20% в 2018 году (п. 1 ст. 284 НК РФ):

- 3% зачисляются в федеральный бюджет;

- 17% зачисляются в региональный бюджет. Законом субъекта РФ эта ставка может быть снижена для отдельных категорий налогоплательщиков до 12,5%.

Для некоторых видов доходов и некоторых категорий организаций НК РФ установлены пониженные ставки налога на прибыль. Для некоторых – нулевая ставка.

Ставка налога на прибыль с дивидендов составляет:

- 13%, если они выплачиваются российской организации (пп. 2 п. 3 ст. 284 НК РФ);

- 0%, если на дату принятия решения об их выплате российская организация, которой вы перечисляете дивиденды, владеет как минимум половиной вашего уставного капитала не менее 365 дней подряд;

- 15%, если они выплачиваются иностранной компании (пп. 3 п. 3 ст. 284 НК РФ).

Когда платить налог на прибыль в 2018 году

Порядок уплаты авансовых платежей по налогу на прибыль зависит от величины выручки компании за четыре квартала, предшествующие отчетному (п. п. 2, 3 ст. 286 НК РФ). Например, для того чтобы понять, как платить авансовые платежи в I квартале 2018 г., надо посмотреть сумму выручки за I – IV кварталы 2017 г. Если выручка не превышает 60 млн руб., вы платите только квартальные авансовые платежи.

Если выручка больше 60 млн руб., вы можете платить (Письмо Минфина от 03.03.2017 N 03-03-07/12170):

- или квартальные и ежемесячные авансовые платежи в течение квартала;

- или ежемесячные авансовые платежи исходя из фактической прибыли, в этом случае декларация подается ежемесячно (п. 3 ст. 289 НК РФ).

Читайте также Срок сдачи декларации по налога на прибыль в 2018 году

Сроки уплаты авансовых платежей в 2018 г. приведены в таблице (п. 7 ст. 6.1 НК РФ).

| За какой период уплачиваются авансовые платежи | Способ уплаты авансовых платежей | |

| Квартальные и ежемесячные в течение квартала | Только квартальные | |

| январь | 29.01.2018 | – |

| февраль | 28.02.2018 | – |

| март | 28.03.2018 | – |

| I квартал | 28.04.2018 | 28.04.2018 |

| апрель | 28.04.2018 | – |

| май | 28.05.2018 | – |

| июнь | 28.06.2018 | – |

| Полугодие | 30.07.2018 | 30.07.2018 |

| июль | 30.07.2018 | – |

| август | 28.08.2018 | – |

| сентябрь | 28.09.2018 | – |

| 9 месяцев | 29.10.2018 | 29.10.2018 |

| октябрь | 29.10.2018 | – |

| ноябрь | 28.11.2018 | – |

| декабрь | 28.12.2018 | – |

Налог за 2017 г. надо уплатить не позднее 28.03.2018, а за 2018 г. – не позднее 28.03.2019.

Новые КБК с 2018 года

С 2018 года введены новые коды для налога на прибыль с доходов, полученных в виде процентов по облигациям российских организаций в рублях, выпущенных в период с 1 января 2017 года по 31 декабря 2021 года (приказ Минфина от 09.06.2017 № 87н). Вот новые коды:

Таблица: КБК по налогу на прибыль в 2018 году

Теперь приведем таблицу с КБК по налогу на прибыль в 2018 году:

| Назначение | Платеж | Пени | Штраф |

| в федеральный бюджет (кроме консолидированных групп налогоплательщиков) | 182 1 01 01011 01 1000 110 | 182 1 01 01011 01 2100 110 | 182 1 01 01011 01 3000 110 |

| в бюджеты субъектов РФ (кроме консолидированных групп налогоплательщиков) | 182 1 01 01012 02 1000 110 | 182 1 01 01012 02 2100 110 | 182 1 01 01012 02 3000 110 |

| в федеральный бюджет (для консолидированных групп налогоплательщиков) | 182 1 01 01013 01 1000 110 | 182 1 01 01013 01 2100 110 | 182 1 01 01013 01 3000 110 |

| в бюджеты субъектов РФ (для консолидированных групп налогоплательщиков) | 182 1 01 01014 02 1000 110 | 182 1 01 01014 02 2100 110 | 182 1 01 01014 02 3000 110 |

| при выполнении соглашений о разделе продукции, заключенных до 21 октября 2011 года (до вступления в силу Закона от 30 декабря 1995 г. № 225-ФЗ) | 182 1 01 01020 01 1000 110 | 182 1 01 01020 01 2100 110 | 182 1 01 01020 01 3000 110 |

| с доходов иностранных организаций, не связанных с деятельностью в России через постоянное представительство | 182 1 01 01030 01 1000 110 | 182 1 01 01030 01 2100 110 | 182 1 01 01030 01 3000 110 |

| с доходов российских организаций в виде дивидендов от российских организаций | 182 1 01 01040 01 1000 110 | 182 1 01 01040 01 2100 110 | 182 1 01 01040 01 3000 110 |

| с доходов иностранных организаций в виде дивидендов от российских организаций | 182 1 01 01050 01 1000 110 | 182 1 01 01050 01 2100 110 | 182 1 01 01050 01 3000 110 |

| с дивидендов от иностранных организаций | 182 1 01 01060 01 1000 110 | 182 1 01 01060 01 2100 110 | 182 1 01 01060 01 3000 110 |

| с процентов по государственным и муниципальным ценным бумагам | 182 1 01 01070 01 1000 110 | 182 1 01 01070 01 2100 110 | 182 1 01 01070 01 3000 110 |

| с процентов по облигациям российских организаций | 182 1 01 01090 01 1000 110 | 1 01 01090 01 2100 110 | 1 01 01090 01 3000 110 |

| с прибыли контролируемых иностранных компаний | 182 1 01 01080 01 1000 110 | 182 1 01 01080 01 2100 110 | 182 1 01 01080 01 3000 110 |